2020-01-28

2019年台灣電信業吵得如火如茶的事情,莫過於5G投標了。

5G這件事情,無論是產業面、投資(機)面、題材面,在2020肯定依然是炙手可熱的話(問)題!

也毫無遺問的是台灣電信五雄的必爭之戰場!

今天就來看看龍頭中華電信(2412)的整體財務狀況:

中華電信3Q19財報評分:58/100 (偏弱:40-50 / 普通:50-70 / 強:70-100)

流動性:«««

槓桿度:«««««

成長性:««

獲利性:««

(滿分:«««««)

財務體質

|

比率分析(評分構面) |

3Q19 |

FY18 |

|

流動比率 |

141% |

149% |

|

速動比率(現金 / 流動負債) |

37% |

45% |

|

總負債 / 淨值比率 |

24% |

21% |

|

ROA(季度已年化) |

7.1% |

7.6% |

|

ROE(季度已年化) |

8.9% |

9.4% |

|

EBITDA / 利息費用 (x) |

759x |

3283x |

|

總借款/EBITDA |

2.1% |

2.2% |

|

(股東權益+長期借款) / 固定資產 |

131% |

135% |

|

CFO/流動負債(季度已年化) |

101% |

108% |

|

現金週轉天數 |

74.9 |

51.5 |

由上表觀察中華電的財務體質依然健全:

一、低槓桿度。中華電的銀行借款相對很少,因此負債比低、EBITDA利息保障倍數非常高、EBITDA還款能力強。

二、流動性尚可。流動比率近1.5x,但現金週轉天數在3Q19提高到75天。

三、長期資金適合度穩定在1.3x,沒有以短資長的問題。

然而可以觀察到獲利、現金流量有呈現衰退的趨勢。

營收獲利狀況

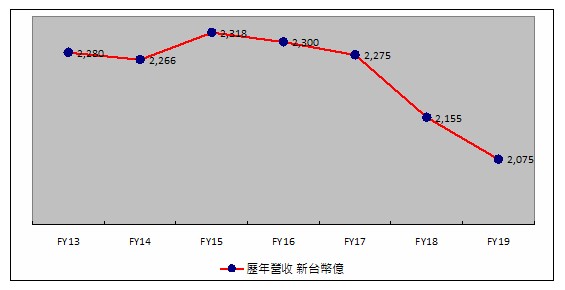

先來看看歷年的營收表現

近幾年呈現了一個令人提不起勁的向下曲線:

營收衰退最嚴重發生在2018年

也就是所謂的「499之亂」發生之年

中華電信在2018年年中的時候無預警推出4G方案499吃到飽

當年還發生用戶徹夜排隊的偉大歷史!

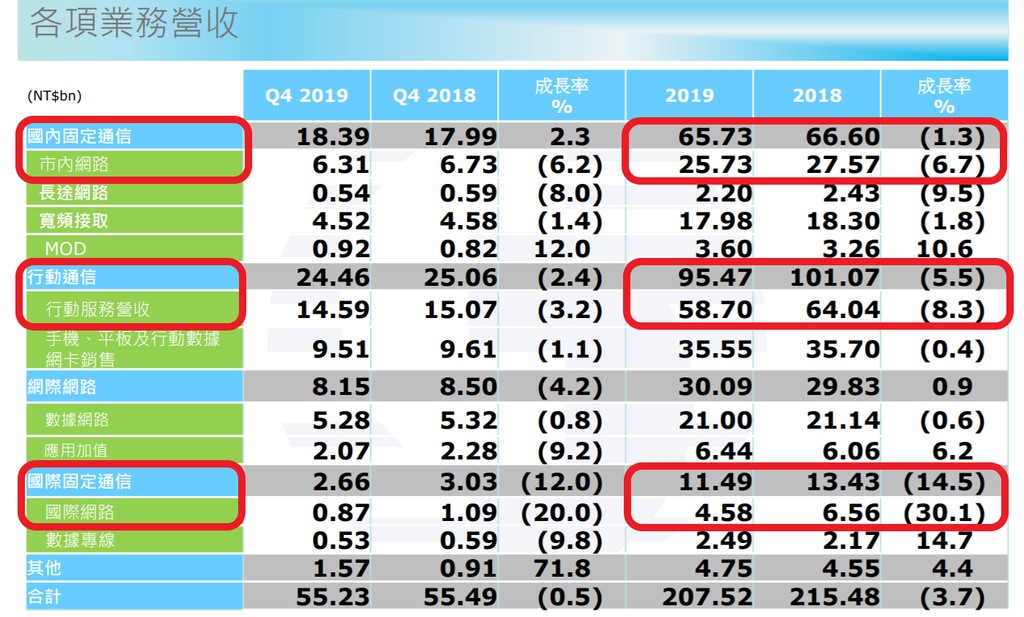

和2018相比,2019年的營收下滑3.7%,來自於多個事業群的營收衰退(見下圖)。

其中,佔整體營收比例最大的「行動服務」(28%)衰退了8.3%;第三大營收來源「市內網路」(12%)也衰退了6.7%。

資料來源:中華電信網站

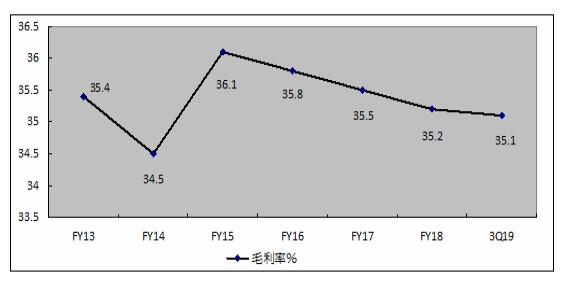

「行動服務」也就是我們使用的3G、4G行動網路服務,因為價格戰的關係,2019的行動服務仍持續衰退8.3%,毛利率也不斷地小幅下滑:

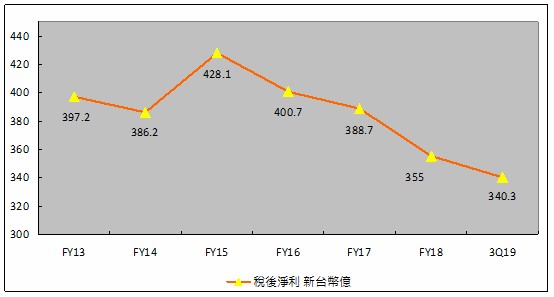

為了將數字同質化,在下圖中,我們假設FY19整年的稅後淨利率與3Q19相同(16.4%),並使用中華電信公告FY19的整年營收計算FY19稅後淨利數字。

然而儘管獲利率假設相同,但因為營收以及毛利率下滑,歷年的稅後淨利也呈現不斷減少的趨勢。

現金流量狀況

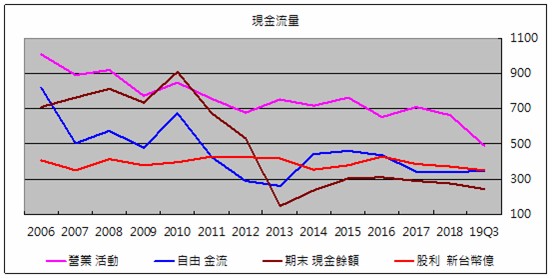

每年的獲利減少,也嚴重影響了中華電信的現金創造能力:

從上圖可以看出來,2015年之後的現金流入都在減少,和2006年相比更是嚴重下滑,而且在現金流創造能力變差的同時,股利的發放幾乎沒有變化仍保持在300~400億,導致手上的現金餘額也愈來愈少!

在愈來愈弱的現金創造能力上,中華電是否能支應5G這麼龐大的資本支出?

根據公司說法,2020年的資本支出預算為307億(2019預算是240億),以中華電信平均每年的營業現金流入大約600~700億的狀況來看,應該是足夠應付這麼大筆的資本支出,但還是會不禁懷疑,資本支出增加了快30%,加上可能不會減少的股利發放,那麼中華電是否仍然需要動用手上的現金來支付這一切?

所以財學爸用下面的假設,試算了一下2020的現金流量狀況:

假設:

一、2020整年的營業現金流入與2018一樣為664億(2019整年的數字尚未公告,所以用較近期的2018整年的數字,期能盡可能顯示近期的營業現金流量狀況);

二、投資現金流出假設341億(=307億/ 90%。按照歷史財報,資本支出佔投資活動現金流量的90%);

三、2020整年的融資現金流出假設370億(= 333億/ 90%。按照歷史財報,股利發放佔融資活動現金流量的90%,因此計算邏輯同上。另外,中華電歷年股利配發率為98%上下,2019的預估稅後淨利計算為340億(參考上面稅後淨利圖表),所以2020股利預估發放為333億);

四、假設沒有其他現金流入或流出。

依照上面的假設,2020年中華電信一樣會有47億的淨現金流出,因此帳上現金又會燒掉47億。

再假設如果每年都這樣淨現金流出,以3Q19的241億帳上現金來計算,只有5年可以這樣搞。

|

新台幣億 |

營業現金流 |

投資現金流 |

融資現金流 |

其他現金流 |

淨現現金流 |

自由現金流 |

|

2020 預估 |

664 |

-341 |

-370 |

0 |

-47 |

323 |

|

19Q3 |

488 |

-142 |

-383 |

0.54 |

-35.7 |

346 |

結論:

一、本來應該是金牛的中華電信,為了因應同業競爭進入了價格戰,現金創造能力比以前衰弱很多。

二、雖然股利發放穩定,但卻是犧牲帳上現金在滿足股東們。

三、喜愛中華電信的存股族們,未來要注意中華電信的現金創造能力,因為穩定的現金流入,才是真正的現金股利來源。

警語:

本部落格所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

中華電信今年估投入近70億元加速5G建設,拼第三季初開通5G

iThome 2020/01/24

國內5G頻譜釋出分兩階段進行,第一階段數量競標剛在1月16日結束,中華電信在周三舉行2019年第四季線上法說會,5G成為外界關注的焦點,中華電信揭露今年將投入近70億元預算加速5G網路建設,預定在第三季初開通5G服務。

中華電信2019年第四季公司合併營收為552.3億元,較前一年同期衰退0.5%,營收衰退部份來自於行動通訊業務受到市場競爭,以及VoIP服務所取代,加上智慧裝置銷售降低,還有部份政府的ICT專案表現不如預期。

儘管營收微幅下滑,但中華電信在佈局新市場卻毫不手軟,日前5G釋照第一階段數量競標最終以1380.81億元結束,中華電信砸下最高的462.93億元拿下最多頻寬,包括最搶手的3.5GHz頻段拿下了90MHz,而在28GHz高頻頻段也取得600MHz,不論是3.5GHz或是28GHz,中華電信拿到的頻寬數量都超越競爭對手,顯見其搶攻5G市場的決心。

中華電信總經理郭水義在線上法說中指出,中華電信行動用戶達1067萬,市佔率為36.5%,市場營收則佔37.9%,這些將是未來中華電信競逐5G服務的資本。雖然在5G釋照的第一階段數量競標中,第一階競標最終價格確實超出預期,中華電信會在第三季初推出全新品牌、體驗的5G服務。

至於今年建設多少5G基地臺,中華電信目前無法透露。儘管標金如此之高,外界憂心是否可能衝高5G費率,郭水義表示,會參考國外已推出5G服務的業者,並根據客戶的需求創造客戶的價值,目前對5G資費的設計,仍在評估中。

不過,該公司2020年的資本支出預算為307億元,今年預估資本支出的增加,一方面是傳統PSTN網路轉至IP化的網路,原訂2026年的轉型目標,將提早在於2024年達成。另一導致預估資本支出增加則是來自行動業務方面,行動業務預估資本支出為98億元,其中超過7成將用於5G網路部署,換言之今年預估將投入約70億元加速5G網筥建設。

而5G釋照剛結束第一階段數量競標,NCC預定在2月21日進入第二階段位置協商,由5家競標先協商尋求頻譜位置共識,業者提出位置意向書,若業者提出的頻譜位置重疊,下午就會進入一回合無上限出價競標。

對於即將進入第二階段位置協商,郭水義表示,中華電信樂見在第二階段位置協商中,能夠在2月21日早上就完成。

在線上法說會上,中華電信揭露了該公司的目標是持續居於臺灣電信市場的領先地位,如同6年前搶先開通4G,中華電信也要在5G服務上取得領先,第三季初就會開始提供5G服務。中華電信在5G網路上會先採用NSA(Non-Standalone)架構網路,未來再轉換至SA(Standalone)架構,目前還沒有具體的轉換時程。

至於7月電信管理法上路,NCC鬆綁業者在網路建設上的限制,允許業者合作如共頻、共網,賦予業者在經營上有更大的彈性,對於外界關心中華電信和其他競爭是否會合作,郭水義明確指出,中華電信對於和其他業者合作保持開放的態度。